شستا نهال استوار در بهار ۳۵ سالگی

میتوان اذعان داشت که شستا در دو سال اخیر موفق ترین هلدینگ اقتصادی چند رشته ای کشور بوده است.

آغازِ پایانِ 35 سال حاشیه

فرودین ماه 1399 و بعد از قریب به 35 سال از روییدن نهال شستا، نقطه عطف دیگری در تاریخ این شرکت رخ داد و در 27 ام فروردین 1399 ورود شستا به بازار سرمایه سرآغازِ پایانِ 35 سال حاشیه شد. در طول سالیان متوالی حواشی زیادی اطراف شستا بود. بسیاری از این حواشی-به عقیده نگارنده- یا از سر غرضورزی ایجاد شده و یا به دنبال اهداف سیاسی بود و یک تنه و ناآگاهانه خانوادهای 45 هزار نفری را با یکدیگر میسوزاند.

راهکاری که در این زمینه وجود داشت ورود این شرکت به بازار سرمایه برای رعایت نهایتِ الزامات شفافیت موجود در جمهوری اسلامی ایران بود. کاری بس دشوار که جزو آمال و آرزوهای بسیاری از مدیران سابق مجموعه شستا بود. فرایندی که در هر برهه زمانی با یک گره کور به کما میرفت.

مشکلات فراوان در ساختار در هم تنیده مجموعه که هر یک به تنهایی(تاکید میکنم هر یک به تنهایی) میتوانست این فرایند را سالها به عقب اندازد. عزم جزم و ایمان به راه درست و رزم اما کارساز شد و این غول بزرگ به کمک تمامی کارکنان و خانواده بزرگاش راهی بازار سرمایه شد.

طی سه سال گذشته شرکتهایی که بعضاً زیانده بوده و با زحمت، رنج و مرارتهای فراوان به سوددهی رسیده اند و یک به یک وارد بازار سرمایه شدند تا بسان رهنوردانی که در افسانهها گویند، گرفته کولبار ِ زاد ِ ره بر دوش، فشرده چوبدست خیزران در مشت، گهی پُر گوی و گه خاموش، در آن مهگون فضای خلوت افسانگیشان راه پیمایند. اما در سالهای گذشته چه بر این مجموعه گذشته است.

وضعیت سودآوری شستا

امروزه در دنیای سرمایه گذاری و بازار سرمایه وارن بافت شاید پرتکرارترین نام و صد البته پرطمطراق ترین آنها باشد. هفتمین فرد ثروتمند دنیا، موفق ترین فرد در حوزه سرمایه گذاری، موفق ترین مدیر دنیا و ... همگی تنها گوشهای از القاب و ویژگی های این فرد است.

در نظریات او در حوزه سرمایه گذاری و تحلیل شرکتها تاکید ویژهای بر روی سود خالص یک شرکت میشود. نکته مهمتر از میزان سودآوری از نگاه جنابشان، تداوم و روند سودآوری یک مجموعه است. بیاییم بر اساس این دو فاکتور عملکرد چند سال گذشته شستا را مورد بررسی قرار دهیم.

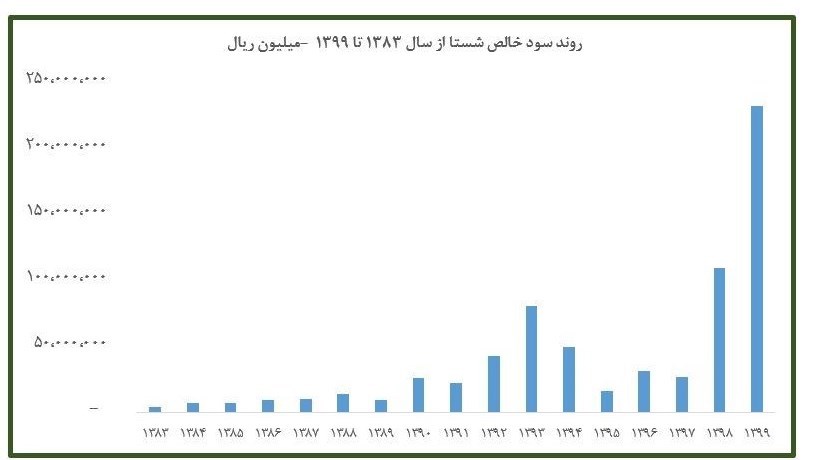

سود آوری سه سال اخیر 2 برابر مجموع کل 18 سال گذشته

گروه شستا در سال 1398 و 1399 به ترتیب 10900 و 23160 میلیارد تومان سود خالص داشته است. سود این دو سال به تنهایی برابر سود خالص 14 سال اخیر گروه شستا است.

با احتساب سود سال 1400 رقم سود خالص سه سال 1398، 1399، 1400 بیش از 66 هزار میلیارد تومان خواهد بود. نکته قابل توجه در این خصوص این است که از زمان نگارش صورتهای مالی تلفیقی گروه شستا (سال 1383 ) تا سال 1397 مجموع سودهای خالص شستا 35 هزار میلیارد تومان بوده و این بدان معناست که مجموع سود سه سال اخیر گروه شستا حدود 2 برابر کل 18 سال گذشته بوده است.

حال از نگاه فاکتور بعدی مد نظر وارن بافت یعنی نرخ رشد سودآوری، سود خالص شستا را بررسی کنیم. سود گروه شستا از سال 1383 تا 1397 به طور متوسط سالانه حدود 32 درصد رشد داشته است. سود شستا در دو سال اخیر به طور متوسط بیش از 211% رشد کرده است. به عبارتی نرخ رشد سودآوری دو سال حدود 7 برابر کل تاریخ گروه شستا بوده است.

تنها همین دو فاکتور میتواند عمق تحول در بزرگترین بنگاه اقتصادی کشور را نشان دهد. مدیران اجرایی میدانند که در یک بنگاه کوچک و بدون هرگونه محدودیت عملیاتی و اجرایی، انجام چنین کاری میتواند به چه میزان دشوار و ناممکن باشد. حال فرض کنید انجام چنین تحولی در یک مگاکمپانی با تمام محدودیتهای اجرایی آن، چه میزان ارزشمند و سزاوار تحسین است.

همچنین از یاد نبرده ایم که این مهم در سالهایی اتفاق افتاده که سختترین و ظالمانه ترین تحریمها در هر زمان و در هر مکانی علیه جمهوری اسلامی ایران وضع شده و کوچکترین فعالیت اقتصادی با دشواری های بسیار همراه بوده است. فراموش نمیکنیم که این اتفاق در سالهایی رخ میدهد که ویروس منحوس رمق همه را گرفته و شفق اقتصاد را نمایان کرده است.

بازده دلاری دارایی های گروه شستا و پاسخ به یک سفسطه

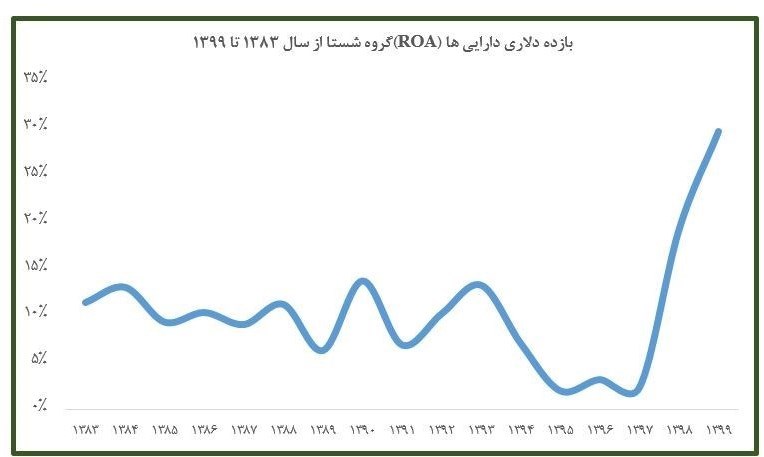

در سالهای اخیر همواره یک نکته در ذهن تحلیلگران مالی وجود دارد و آن این است که رشد سودآوری شرکتها در اثر رشد نرخ دلار بوده و به عبارت دیگر شرکتها در نشئگیِ رشد دلار هستند. هر چند این صحبت از جهاتی درست و منطقی مینماید ولی گزاره کاملی نیست.

به عبارتی در صورتی که تمام آیتم ها را در کنار یکدیگر ببینیم در آن صورت واقعیت به شکل بهتری نمایان میشود. در سال 1393 مجموع داراییهای دلاری گروه شستا حدود 18.5 میلیارد دلار و در سال 1399 این مجموع حدود 3 میلیارد دلار بوده است.

به عبارت سادهتر بازده دلاری که روی دارایی های گروه شستا در سال 1393 گرفته شده 13% و در سال 1399 حدود 30% بوده است. زمانی که بر اساس همین معیار به عملکرد گذشته شرکت سرمایه گذاری تامین اجتماعی مینگریم، درمییابیم که بازده داراییهای این گروه در سال 1399 بیش از هر زمان دیگری در کل تاریخ آن بوده است.

در علوم مالی از مفهوم ساده بازده داراییها یا Return On Asset برای مقایسه استفاده میشود. این نسبت معمولاً نسبت سود خالص به کل داراییهای یک شرکت است. در نمودار زیر بازده دلاری دارایی های گروه شستا از سال 1383 به بعد ارائه شده که نشان میدهد متوسط ROA داراییهای شستا در سال 1383 تا 1397 حدود 9% بوده است. به عبارت بهتر در سال 1399 گروه شستا سه برابر بازده بهتری از دارایی های در اختیار خود نسبت به متوسط گذشته کسب نموده است.

بازده حقوق بازنشستگان و بیمه شدگان

در اولین سال سده 14 شمسی(1301) و برای اولین بار طی تدوین اولین قانون استخدامی کشوری، ساز و کاری برای بازنشستگی افراد به وجود آمد. این قوانین عمدتاً متمرکز بر حمایت از کارکنانی بود که در حین کار تواناییهای خود را از دست داده و از کار افتاده میشوند.

سیر تکامل قوانین حمایتی از کارگران و در ادامه بازنشستگان آن با تدوین صندوق احتیاط کارگران راهآهن در سال 1309، نظامنامه کارخانجات و موسسات صنعتی در سال 1315، تاسیس وزارت کار در سال 1328، لایحه قانونی بیمههای اجتماعی کارگران در زمان نخست وزیری دکتر مصدق در سال 1331 ادامه یافت تا در نهایت به موجب تصویب قانون تامین اجتماعی در سال 1354، سازمان تامین اجتماعی تشکیل شد.

این سازمان در حال حاضر به عنوان مهمترین و محوریترین سازمان فعال در حوزه بیمه اجتماعی و بازنشستگی کشور؛ بیشترین تعداد بیمهشدگان (قریب به 46 میلیون نفر)، بازنشستگان و مستمریبگیران را در کشور تحت پوشش حمایتهای خویش قرار داده است. به عبارت دیگر صاحبان اصلی سازمان تامین اجتماعی و ثروت در اختیار آن، کارگران، بیمه شدگان و بازنشستگان جامعه ایران اسلامی هستند.

در دنیای علوم مالی یک نسبت دیگر نیز برای نشان دادن میزان بهره برداری مناسب از دارایی های صاحبان سهام یک شرکت مورد استفاده قرار میگیرد و آن Return On Equity یا بازده حقوق صاحبان سهام است. به عبارتی این نسبت نشان دهنده این است که به ازای 1 ریال سرمایه در دسترس چند درصد سود خالص حاصل شده است.

متوسط این نسبت طی سالهای 1383 تا 1397 حدود 23 درصد بوده است. این نسبت در سه سال گذشته و به دلیل بهبود عملکرد در سودآوری شرکت های گروه شستا رشد کرده به شکلی که در سال 1399 این نسبت به عدد تاریخی 53% رسیده که رکورد کل تاریخ این شرکت بوده است.

پاسخ به یک شبهه

همیشه در نقد عملکرد صندوق های بازنشستگی به یک نکته اشاره میشود که در صورتِ سرمایه گذاری در یک بانک، دارایی های فعلی به مراتب بازدهای بیش از بازده صندوق بازنشستگی میداشت. این مسئله از اساس غلط و در حقیقت به دلیل عدم شباهتهای دلایل، نوعی قیاس معالفارق است.

خالص داراییهای شرکت اصلی (حقوق صاحبان سهام) شستا در خرداد سال 1390 حدود 6600 میلیارد تومان بوده است. در صورتی که این مبلغ با حداکثر نرخ سود بانکی در همان سال و سالهای بعدش در یک بانک سپرده گذاری شده و ارقام سود حاصله نیز با همان نرخ ها مجدداً سپرده گذاری میشد-سود مرکب که صد البته حکم شرعیِ حرمت و منع قانونی دارد-، در حال حاضر این رقم به حدود 46 هزار میلیارد تومان و با احتساب دلار 25 هزار تومانی به 1.8 میلیارد دلار رسیده بود.

حال بیاییم بازده سرمایه گذاریهای انجام شده در شستا را طی دهه 90 بررسی کنیم. شستا در آخرین افزایش سرمایه خود که به لحاظ ابعاد بزرگترین از نوع خود محسوب میشد، ارزش داراییهای شرکت اصلی را تنها در رده زمین و سرمایه گذاری های انجام شده آن تجدید ارزیابی و داراییهای خود را بیش از 166 هزار میلیارد تومان تعدیل کرده است.

بنابراین خالص حقوق صاحبان سهام شستا در حال حاضر حداقل 200 هزار میلیارد تومان و یا 8.1 میلیارد دلار است. طی دهه 90 شستا-بر اساس نرخ دلار همان سال-حدود 6.4 میلیارد دلار سود تقسیمی داشته که اگر همین سود دوباره به چرخه سرمایه گذاری برمیگشت دست کم به همین میزان سودآوری میداشت ولی بنا به نیاز سازمان تامین اجتماعی هزینه و از چرخه سرمایه گذاری خارج شده است.

به عبارتی در بدترین حالت ممکن، ارزش فعلی خالص دارایی های شستا به علاوه سودهای تقسیمی آن طی دهه 90 حدود 14.5 میلیارد دلار بوده است. این در حالی است که حداکثر توان خروجی این سرمایه گذاری در بازار درآمد ثابت حدود 1.8 میلیارد دلار بود.

در یک قیاس دیگر میتوان فرض کرد که در همان سال 1390 میتوان تمام حقوق صاحبان سهام را به دلار تبدیل کرد و بازده مناسبی از این رهگذر به دست آورد. برای همین دقت کنیم که 6600 میلیارد تومان سال 1390 با دلار 1200 تومانی همان سال حدود 5.4 میلیارد دلار بود. بنابراین در هر صورت بازده کسب شده طی دهه 90 در شستا، به هیچ روی قابل مقایسه با هیچ سرمایه گذاری مشابهی نخواهد بود.

بر اساس آنچه در بالا گفته شد، میتوان اذعان داشت که شستا در دو سال اخیر موفق ترین هلدینگ اقتصادی چند رشته ای کشور بوده، چرا که توانسته است با اتخاذ راهکارهای مدیریتی در شرکت های تابعه همچون اصلاح شیوههای فروش، مدیریت بهینه بهای تمام شده، افزایش سرمایه به موقع و اجرای طرحهای سرمایه گذاری متعدد ضمن تکمیل زنجیره تامین، جهش تولید و جهش سودآوری را محقق نماید.

حمید سلیمی-کارشناس ارشد بازار سرمایه و تحلیلگر اقتصادی